革故鼎新 万物新生 --2021年新年献词

发布时间:2021-01-08 发布者:邹志新 浏览量:207

生命至高无上,进化让生命更为丰满和强大;新技术、新锐公司为市场注入激情和力量,让资本市场充满生机活力;优秀的投资人总能从这些优秀的公司和同行身上汲取营养,充实壮大,与优秀者共繁荣。

2020年新冠疫情改变了人们工作、生活和社交方式,与疫情的战斗人类都成功获胜,并获得免疫和进化。资本市场也一样,全球市场3月份极度恐慌,但短暂陡峭下跌之后的凌厉上涨又让谨慎者猝不及防,A股市场连续第二年高收益,其中格局变化更加彰显。牛市属于少数公司和少数投资者。

一、 医疗守护健康

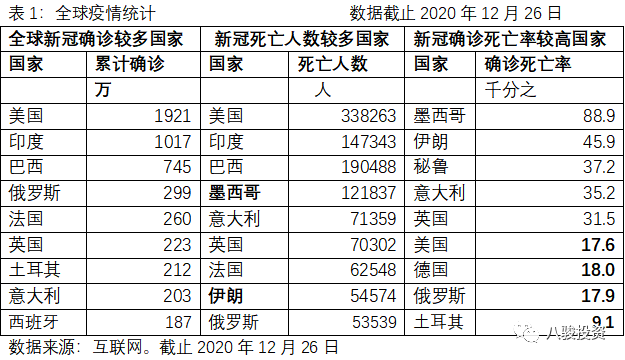

农历新年从隔离开始,岁末疫苗上市,新冠贯穿2020年全年。历史上,流行病、饥荒等灾难都曾反复出现,但人类都一一战胜,自身获得免疫力后实现进化,而科技进步则帮助人类更快地取得胜利。中国在疫情之初即开始封闭式管理,全面隔离,也在3月份最早全面控制住疫情,生活逐步恢复正常;因为产业链完善,全球订单飞往中国,中国外贸增长迅猛,医用制品等行业飞速增长,很多企业订单饱满。在疫情肆虐全球之时,中国很早就全面控制住疫情,生产率先恢复,证明我们工业产业链的完备、恢复生产的能力和工作效率,这就是我们的制度优势,以及制造业的绝对竞争优势。

目前新冠仍然在世界范围肆虐,每日新增确诊人数居高不下,令人振奋的是FDA在12月已批准两款新冠疫苗上市,中国、英国、美国和俄罗斯等国家也已经开始大规模、快速接种疫苗。在今年新冠疫苗的研制中中美两国处于领先地位,中国有多款疫苗更早进入临床,预计到明年会有4、5款疫苗开始大规模生产,不仅普通居民可以接种,还将出口其它国家,惠及世界更多人口。

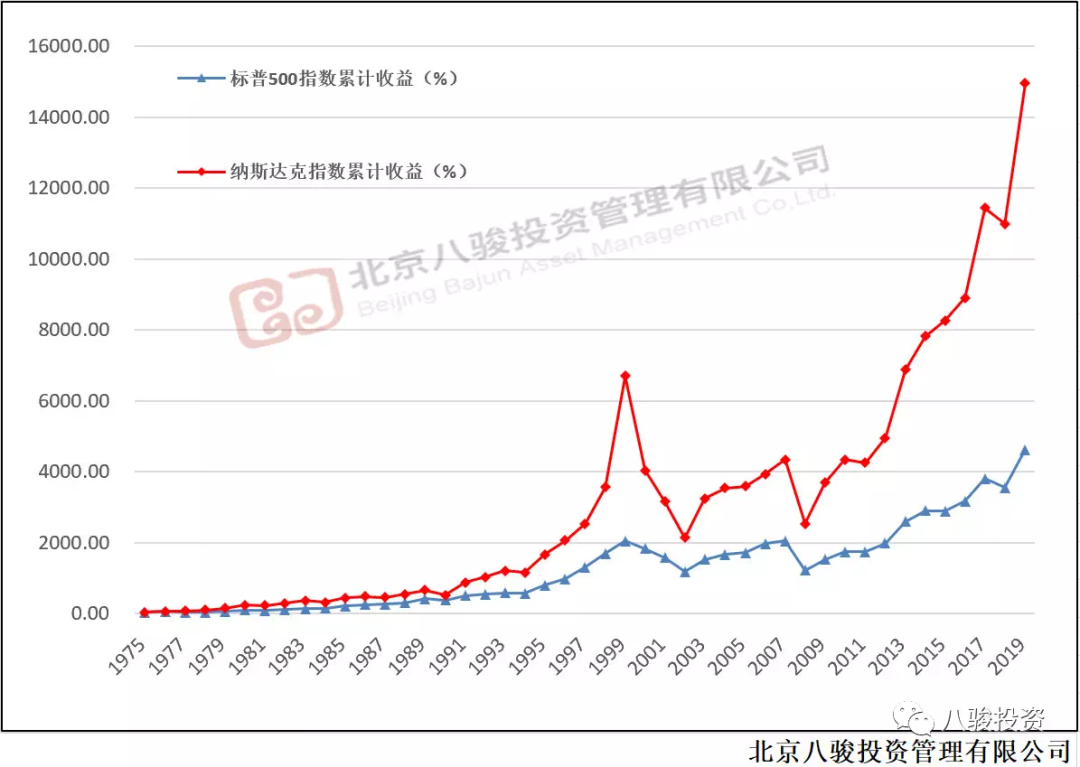

无论美股还是A股市场,医疗健康行业中长期均表现优异,新冠疫情及疫苗的研发成功,给疫苗企业及整个医疗健康产业发展助力,行业发展锦上添花。历来医疗健康行业牛股辈出,2020更上层楼,千亿美元市值公司诞生。市场上行业分类差别较大,本文医疗健康涵盖制药、医疗服务、疫苗、器械、药品零售等所有与生命健康相关的产业。我们统计了过去1年(即2020年)、3年、10年等不同时间长度内A股各行业收益率情况,医药生物(申万行业分类,数据来源wind)均位于前列。

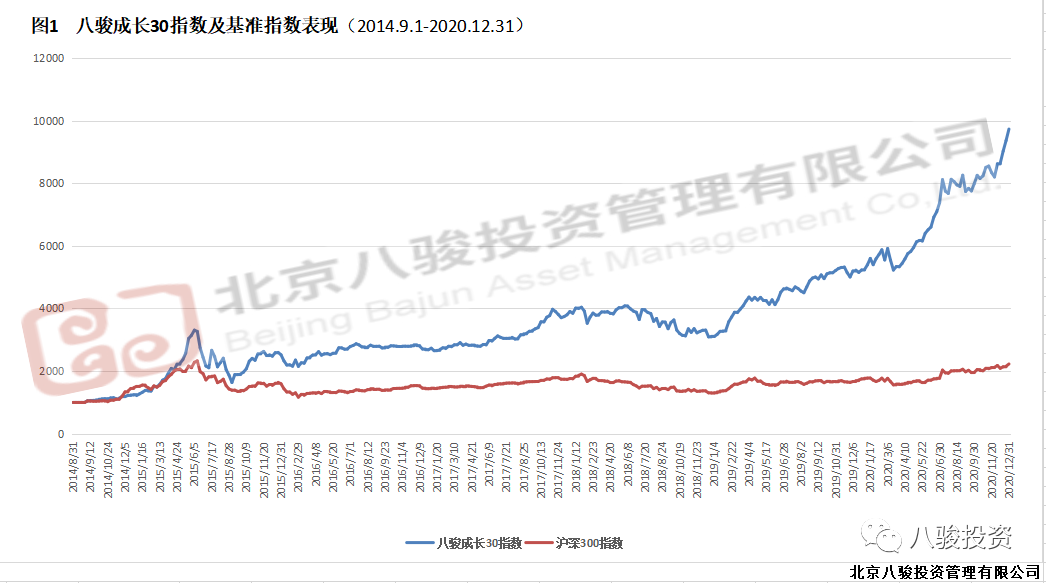

我们一直看好医疗健康行业,配重点研究和投资。公司2014年推出“八骏成长30指数”,在所有样本股中,表现最突出的就是医疗健康行业,所有入选的样本股均表现优异,整齐划一,它们入选时间长且稳定,基本上入选之后没有被替换。首批于2014年11月份入选的3个公司股票中,两个累计收益已超过15倍,一个超过11倍,不仅累计收益很高,回顾过往,期间绝大部分时间均稳定地有超高的收益率。这些公司分布在不同的细分领域,和您看到的研究报告选择的公司不同,也不同于传统意义上理解的制药公司。它们是A股市场医疗行业最优秀的公司群体,在所有A股公司里也堪称优秀,都有独特的竞争优势和完善的公司治理,有望较长时期维持快速成长,有的已经在全球有一席之地,它们的竞争能力和地位可预见还会提升。

恒瑞医药年底旱地拔葱,不仅重回5000亿市值,或将成为中国制药行业第一个晋升千亿美元俱乐部的公司。公司上市20年,看起来高估值让投资者望而却步,但没有一个人怀疑他的战略、研发的恒心和强大的研发能力以及落地执行力。我们一直认为,书本上的经济学、财务管理知识日益把分析师和基金经理的思维禁锢在固定轨道上,估值是一个基本的知识储备,并不全然代表研究和投资,投研也需要学习和更新,视野、格局比估值更重要,甚至高一个量级,这是区分分析师和基金经理的一个标准,也可以是区分基金经理优秀与否的准绳。

二、 大浪淘沙,强者生存

1.收益

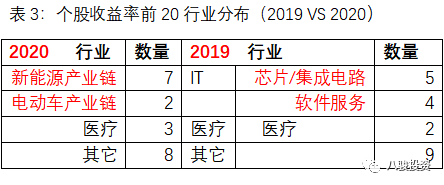

股市一年人间数载,市场结构日新月异。温故知新,投资者发现2020年又是少数股票的牛市,和2019年有点像,但是其中行业表现差异令人瞠目结舌。我们以数据说话,从收益率排名和市值变化两个维度来看看市场运行情况。2019年芯片为主的半导体产业大放异彩,养殖(养猪)崛起,2020年格局发生巨变,统计显示全市场收益率前20个股(IPO以第一天开板成交均价作为基期价格参与计算),来自新能源产业链有7个,电动车产业链2个,合计占近半壁江山。

两年牛市,沪深300收益率分别36%和27%,累计66%,从3000点涨到5000点。牛股批量产生,中大市值表现更加优秀,500亿市值以上一共有275家公司,扣除IPO公司是254家,其中157家股价翻倍,占比62%,各市值区间段均表现优异,整齐划一。有31%以上公司两年收益率均在50%以上。

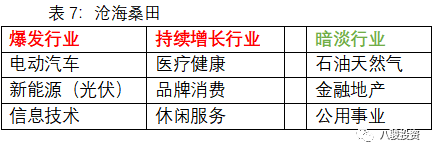

2.市值。行业格局变化,有松柏长青,更多旧人哭新人笑

从市值榜看出行业表现千差万别,消费医疗不老长青,金融不进则退,石化江河日下,行业的天然属性给估值印上了标签。2020年市值TOP20门槛从3627亿元提高到4532亿元,提高25%,万亿市值数量仍然是7个,但是其中格局变化巨大:茅台市值超过2万亿独占鳌头,五粮液也冲破万亿关口,而另外5家公司虽然都来自金融,但是它们今年逆市下跌或者收益低于20%。榜单出现7个新面孔,除IPO的金龙鱼之外,宁德时代、海天味业、中国中免、比亚迪、迈瑞医疗和海康威视,今年都有超高收益率;而留在榜单中的除两个白酒、恒瑞医药和美的以外的10家公司收益都很惨淡,它们分别来自金融和石油化工。今年掉出榜单的7个公司市场表现很差,它们来自银行、地产(万科),还有格力电器----与美的集团风光相比形成鲜明反差。行业很重要,公司经营管理和公司治理也很重要。

消费品。新进榜单7个公司,其中两个日常消费品即海天及金龙鱼(IPO),2019年茅台排第4,今年到榜首,五粮液爆涨上万亿进入前10。新能源汽车及产业链两个即比亚迪、宁德时代。预计未来来自消费品、医疗健康及IT行业公司还会快速增加。

医疗健康。有恒瑞医药和迈瑞医疗两个公司,也是目前医疗健康里两个最为确定、最具有竞争能力和成长能力的代表性公司,也是未来万亿市值潜力者。

金融。从12减少为7个,而且排位大幅下降,预计这个数量还会减少,且位次继续下移。招商银行2019年超越五大行之一的交通银行,2020年超中国银行,预计2021年将超越农业银行。

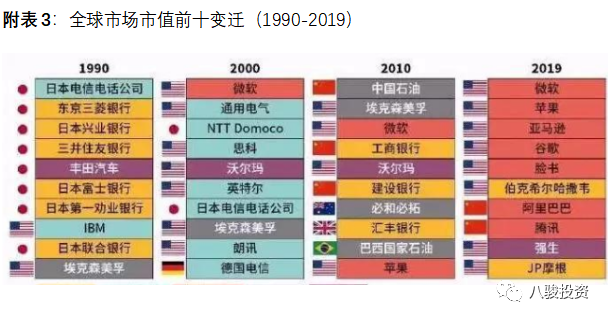

石油和天然气。两桶油中国石油、中国石化市值分别缩水2873亿元、1223亿元,主要是因为价格下跌,(不过分红也不可忽略,2020年中国石油和中国石化分红金额分别仅占市值缩水部分的10%及26%)。中国石油市值曾经近9万亿一度是市值最大的公司,沧海桑田,10年前的巨无霸如今江河日下,市值连续缩水,排位迅速下降,没有意外中国石化将在明年退出前20,中国石油也会退到后面。

银行和地产沉沦。有很多同行无比伤感甚至悲愤,但是结果面前我们需要更多的思考:如果投资是一个没有尽头的长跑,那么行业就是各种外在环境,比的是公司综合素质,短期来看市场是大众选美;而美的集团的高光和格力的沦陷让老一代分析师、基金经理感慨无尽。长期来看市场也是一个称重机,残酷却客观,优秀的公司也需要持续努力,百尺竿头更进一步,否则不进则退,出色的经营管理和完善的公司治理缺一不可,我们推崇似水柔和的人性管理。

水涨船高,牛市中市场各个市值区间段公司数量都有显著增加。500-1000亿与1000亿以上公司数量2019年均为94个,2020年分别增长到141和134,接近翻倍。4000亿以上则有24个,增加8个或50%,2000-3000亿区间公司数量增长比例最高;500亿以上市值公司总数量从不到200个增长至近300家,增长幅度46%。腰部更实,底部更宽。

三、 新势力崛起,进化者繁荣

1.电动车元年

为环保及节约能源,国家倡导节能,发展清洁能源,政策鼎力支持。2016年修订实施《节约能源法》,国新办于2020年12月21日发布《新时代中国能源发展》白皮书,核心是发展绿色能源/可再生能源,清洁低碳为导向。促进交通运输节能,发展节能与新能源汽车,推进终端领域电能替代,2019年完成电能替代电量2065亿千瓦时,同比增长32.6%。

资本市场2020年最大的变化是光伏新能源及电动汽车产业链的集中爆发,收益率列前的20个股票中来自光伏产业链7个,电动车产业链2个,二者合计占据半壁江山,2019年大放异彩的芯片/半导体及信息技术产业难觅踪迹,行业结构变化相当大,面目一新,医疗健康行业依然表现良好,前20数量翻倍。

造车新势力崛起。电动汽车无疑是最靓丽的仔,Tesla一年上涨7倍,市值超越6000亿美元,将丰田等统治近一个世纪的传统石化燃料燃油车远远甩在身后,还在岁末入选S & P500指数,权重一举进入前十,也许可以预期这个排位还将提升。百年道指能反映科技进步,人类生活品质提升及文明的更迭,千禧年以来共调整10次平均两年一次,2008年分别于2月、9月调整过两次。今年8月份道指曾经调整过一次样本股,霍尼韦尔、Amgen和Salesforce入选,Tesla迟早会加入,就看道指样本股何日调整。

上个世纪初,福特汽车大规模流水线装备汽车标志着汽车工业化时代开始,燃油车走过百年辉煌,但未来属于电动车,2020年是电动汽车元年。Tesla风光无限,埃隆马斯克也不是一个人在战斗,中国电动车百花齐放的格局已然初步形成,造车新势力火山爆发,蔚来一年暴涨超过10倍市值一度逼近900亿美元,超越国内所有车企,一年前公司资金饥渴,李斌还在四处化缘公司;理想汽车和小鹏汽车先后成功上市,已经拿到电动车竞赛的入场券,此外还有还有比亚迪、威马等一众选手,有华为、百度跨界加持,也有大众(江淮)等与长城、长安、吉利、上汽等本土车企,无论主动与否都已经汇入这股潮流。残酷竞争不可避免,甚至贴身肉搏,也许局面血腥,但是电动车春天已来,百花盛开。

新技术的出现人们一开始总是指指点点,畏畏缩缩,分析师、基金经理还有造车CEO都看不懂,不理不睬,乃至有极端者诅咒,天天说是泡沫。2000年以来互联网给传统经济带来飞速改变,很多行业被颠覆,更多带来的是效率的提升,人们生活水平提高,电动车也一样,资本市场也一样。我们赞赏电动车的弄潮儿,至少我们可以欣赏他、研究他,资本市场最好的态度是接受他,研究他,研究清楚了就加入他,一起成长,一起分享成长。过往20年从AMAZON到APPLE,FAAMNG每一个公司一开始我们都不懂,甚至到今天也未必研究清楚了,但是市场总会有智者。伯克希尔哈撒韦第一重仓已经是苹果,而且大获全胜,我们需要开放的胸怀和谦卑的姿态,伟大的公司运行了数年,产品和客户都已经数以亿计,我们需要花更多时间认真研究、思考,他们不是泡沫,是我们戴上了有色眼镜,是我们知识固化,观念陈旧顽固不化,我们已被抛下却浑然不知,在远远的风中诅咒,他们呼啸而过。

就像AMAZON一样,很长一段时间TESLA 也将成为重要的研究课题,又是一个颠覆传统财务估值的案例。如果说APPLE还能理解,移动互联之下智能手机为载体构建了一个生态系统,不同于以往产品制造业服务收入比重越来越高,而且客户粘性增强之后,可以不断延展产品范围,成熟的耳机也能被革新焕发生命力,还有多少电子产品可以被技术和设计革新和提升。TESLA也是一个智能操作集成系统,完全不是简单的汽车制造,制造可以外包代工,最有价值的是思想灵感、设计理念融入产品形成系统生态,AMAZON也类似。

2.光伏发电引领清洁能源

. 太阳能是最具备潜力的清洁能源。高大上的电动车从北美到欧洲到中国正在世界范围崛起,而光伏发电正在中国大地快速增长。A股市场今年也集中爆发,收益率列前的20个股票中来自光伏产业链有4个,它们霸占了前六名中的四席,重量级选手隆基股份则以275%的收益杀入前20,另外一位重量级选手通威股份以380%的收益位于两年收益榜前列。二者也是未来3年市值TOP20的有力竞争者。

施正荣曾经成为中国首富,彭小峰也曾是江西首富,二者风光一时无二,两个公司先后破产,最新消息是施正荣卷土重来,衷心祝福这些创业者,他们是真心英雄。无锡尚德和江西赛维的沉浮让我对太阳能和光伏产生阴影,我一直推崇清洁能源,十几年前在行业内很早投资清洁能源(当时是水电),而不愿意投资火电,也一直在观察风能、太阳能,因为成本居高不下一直对太阳能、风能持保留态度。现在我们已经开始认真研究和思考,开始做最原始和基本的案头研究,光伏产业链技术日新月异,犹如进入一个全新世界,政策的利好只是加持,任何行业必然要经历充分竞争,补贴扶持可以送一程,要有生命力必须要有市场,要有客户,要有竞争优势,最后都落实到企业的综合能力,最核心的就是技术和管理。我们不会对技术过分崇拜,但会积极拥抱新技术。

2019年发电量增长3.5%,光伏发电、风电和核电进入快车道,分别增长13.3%、7%和18.3%;截止2019年底,中国可再生能源发电总装机容量7.9亿千瓦,占全球可再生能源发电总装机的30%,水电、风电和光伏发电装机容量均居世界首位,在运在建核电装机容量世界第二,在建世界第一。风电和发电设备制造形成了完整产业链,技术水平和制造规模处于领先地位,2019年多晶硅、光伏电池、光伏组件的产量约占全球总产量的69%、79%和71%。

整体能源结构优化,清洁能源(太阳能、风电、水电和核电)发电占全部发电量27.6%。分不同能源看,水电和风能一定程度上受制于自然资源/条件,只有核能和太阳能(光伏发电)才有可能通过工业化生产快速增长而提高发电量及能源占比,但是核能又因为安全原因居民反对一定程度上阻碍其发展,而太阳能取之不竭,因此光伏发电在清洁能源中最具增长潜力,也必将成为增长最快的新能源,政策支持力度也会最大。

太阳能发电、风电和核电发展发展速度很快,但发电量还比较小,在总发电量比例中清洁能源合计只有27%,比例还有很大的提升空间,特别是光伏发电2020年上半年占比仅只有2%,还有很大的增长空间。

2020年金融全面后撤,3-5年期看金融、石油行业继续暗淡无光的趋势不可阻挡,最近5年是竞争实力的全面较量,可以预期医疗健康、信息技术和现代服务业的市值都将大幅度增长,大市值公司数量批量增加,行业排名整体前移。药明康德(医疗健康),顺丰(现代服务业),中芯(信息技术),立讯精密、隆基股份、三一重工、汇川技术等(先进制造业)等优秀公司会争先恐后地不断超越,预计3年之后这个格局将相对稳定。

宽阔多姿的地球,有地方一年四季分明,有地方常年阳光普照,有人喜欢四季分明,有人喜欢每一天温暖如春。不用像候鸟一般迁徙,我们可以选择居住,可以适应,还可以调整心情,喜欢变化就选择四季分明,喜欢温和平稳就来温暖如春,一切取决于自我选择和调整。

投资也一样,有人厌恶风险选择低估值,有人喜欢成长追逐新锐;选择低估值获得心理安稳和安全边际,那就好好接受平稳但(也许注定)平庸的收益,估值低廉不等于安全边际,也不意味着没有风险,不用羡慕不用嫉妒更不用批评成长股的估值,也许是你还没有理解透彻,或者实践中没有很严格执行经典价值投资。总有守旧的好事者时不时拿出美国漂亮50作为反面教材讥讽成长股,因而错过了一次一次的投资机会,成为怨妇,时代变了,与时俱进,我们的知识需要更新,传统的估值也需要接受挑战,科技的进步创造了很多行业和机会,这是几十年前不会遇到也甚至不可想象的,不可刻舟求剑,不可故步自封,唯有开放、包容和学习。

生活五彩斑斓,食物酸甜苦辣,不能只有蜂蜜和糖,我们还需要火锅和咖啡。接受,尝试,思考,行动,改变才能丰盈,这是一个伟大的时代,我们都是幸运儿。中国资本市场世纪机遇早已到来,让我们在这趟列车上坐好,尽情欣赏沿路风景,中途因故下车的别忘了上来,还在溜达和犹豫的请尽快上车;时代列车不会抛弃你,请与你的朋友一起顺应时代潮流前行,希望我们都成为时代弄潮儿。

版权及免责法律声明

010—85564316

010—85564316 bj@bajunfund.com

bj@bajunfund.com 北京市朝阳区青年路达美中心3号楼2203

北京市朝阳区青年路达美中心3号楼2203