远见谋篇,成长布局 ----2020年新年献词

发布时间:2020-01-03 发布者:邹志新 浏览量:186

t's The growth, Stupid!

决定股价的是成长,笨蛋!

1.成长引领2019

与2018年敬陪末席相反,2019年A股市场领涨全球,沪深300指数大涨36.07%。正应了去年此时我们的新年献词:春暖花开,中流击水。

2018年中美贸易战烽烟导致市场大跌,洼地密布,遍地黄金,与此同时,A股进入MSCI指数及富时指数,加快融入国际资本市场,北上资金持续买入累计超万亿元,开放格局初成,估值与国际主流市场接轨,A股也进入机构投资新时代。

股价上涨的秘密在于成长,价值增长都来自成长,戴维斯双击的前提是增长,持续的增长、有质量的增长、超预期的增长。2019年正是这样,超预期增长的行业和持续较高增长的行业引领市场,前者有芯片、养猪(养殖)、半导体等行业风光无限,后者如医疗健康服务及制药、家电等继续牛股传奇。

表一:2019年领涨行业及公司

2019年全球市场也是丰收的一年,道琼斯指数、纳斯达克指数分别上涨22.01%和34.82%,优秀公司精彩纷呈。以香港和美国股市为例,苹果(AAPL)、微软(MSFT)市值超越万亿美元,阿里巴巴(BABA)这样的巨无霸年度收益近60%。新锐与巨头同台竞演,共同谱写牛市新篇章,领涨的公司其行业特征非常明显,都是互联网行业新锐或者主要玩家,以及新生行业的领跑者,比如电动车全球领导者特斯拉(TSLA),人造肉行业先锋及领导者 Beyond Meat(BYND);海底捞在中餐增长最快的火锅行业赛道,还有互联网生活新巨人美团,在线医疗平安好医生,以及在线教育新贵新东方在线等。

2019年美股市场领涨的也是芯片股,涨幅前十名中占据半壁江山,包括AMD、LRCX、KLAC、QRVO及AMAT(应用材料),NVDA(英伟达)第19,苹果紧贴前十位居第十一。

表2:2019年美、港两市领涨中概股及典型公司表现一览

2.成长铸就牛股

新世纪美股牛市主要由FAANG等信息技术时代巨头引领,它们就是增长的最佳代表,自2009年以来FAANG均有卓越表现:Facebook上涨近11倍(FB,较2012年IPO低点)、Amazon逾35倍(AMZN)、Apple近23倍(AAPL,2014年1拆7)、Netflix76倍(NFLX,15年1拆7,较发行价则306倍),Netflix更是过去十年回报最高的一个股票。

过去十年是A股市场布局的黄金时期,一批优秀公司获得卓越回报。以沪深300指数年线看,A股市场呈现非常清晰的特征:2010-2013年持续熊市,2014年开启一轮牛市,不是大牛也不是慢牛,是上蹿下跳的牛。2014、2017和2019年三个年度大牛,沪深300指数分别大涨51.66%、21.78%和36.07%,2015、2016年震荡,2015年指数波动幅度达到82%,2018年则大跌25.31%。

2014-2019年六年间指数累计上涨75.82%,年化收益9.9%,加上约3%-4%的股息率,则年化13.5%左右,这是一个不错的回报率;当然这是在市场此前调整4年的基础之上,如果自2010年算起,则过去十年A股基本上原地踏步,沪深300指数仅上涨14.57%,指数虽然上涨不多,但期间个股表现精彩纷呈,无论什么外因导致的市场整体调整都是投资者买入优秀公司的绝佳机会。

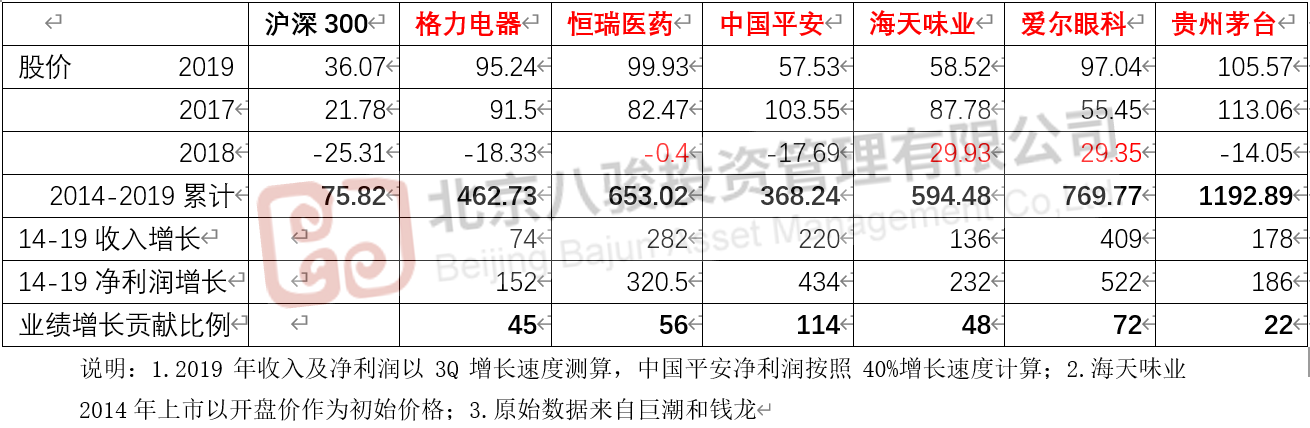

有两类成长创造显著收益,一是公司持续较高成长,二是公司低速成长但低估值高股息。我们统计了6个有代表性的持续高成长公司,包括格力电器、恒瑞医药、中国平安、爱尔眼科、海天味业和贵州茅台,它们在2017、2019年均实现了很高的收益,同时在2018年也取得较高的相对收益,爱尔和海天还有不菲的绝对收益,恒瑞也基本上持平,这些公司2014-2019年累计收益都非常高,最低的也有近4倍,茅台更是超过11倍。

这6个公司都是行业的翘楚,均有较高的业绩增长,它们的股价增长都与此密切相关。如果把股价上涨用业绩增长和估值提升两个方面进行归因分析,业绩增长取收入和利润两个指标中更接近股价收益率的一个,它们股价表现大部分可以用业绩增长来解释。需要特别说明的是茅台2013年底正处于白酒行业塑化剂和反腐双重打击估值到冰点,近6年股价大涨主要是对这种情绪的矫正。

表3:优秀公司持久增长成就非凡收益 单位:%

竞争性行业领导者已成为行业寡头,其成长速度可以达到行业平均的2-3倍甚至更高,同时在股票市场可以获得更高的估值,形成标准的戴维斯双击,2017年和2019年白马股的大牛就属于这种情况。

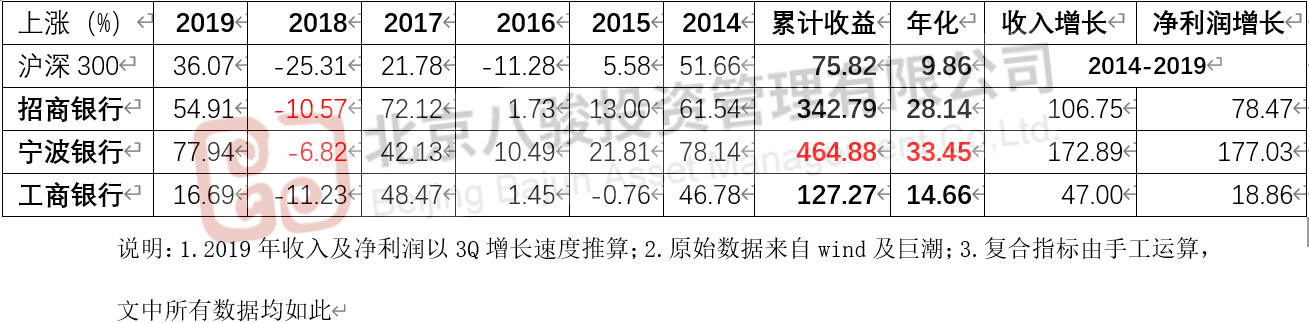

表4:优秀银行表现一览 单位:%

3.新经济,城市化,新服务

以家电、医疗健康服务及制药、食品饮料等为代表的所谓核心资产在2017、2019年初步完成估值修复,当下其它行业龙头正在迎头追上,洼地逐渐填平,未来将进入业绩增长驱动股价上涨的阶段,新生成长行业及公司还会有一个被发现和定价过程,这将考验投资者的前瞻研究、深度研究能力。

还有一个重要变化,这一轮牛市机构投资者规模成长非常迅速,2014年沪港通开启及2016年深港通,机构拉开牛市的序幕;2019年A股加入MSCI及富时指数宣告A股市场融入国际资本市场,这强化和树立了投资者的信心,夯实了优秀公司市场表现的基石。因此市场进入机构角逐的年代,注意不是“博弈”。

展望2020年及未来,我们说九个字:新经济,城市化,新服务。新经济早已扑面而来,正如前文所述美、港资本市场新贵,信息技术将引领经济增长新时代,塑造经济新结构。当下我们想聊一聊城市化,城市化受益最大的是服务业。

40年改革开放经济发展举世瞩目,2013年我国第三产业第一次超过第二产业,进入服务业经济,自此无论是GDP增长还是人口增加,消费型城市超过投资型城市,服务型城市超过工业型城市。从城市产业特征和就业形势来看,我们现在工业化相对超前,城市化略为滞后,2019年城镇化率越过60%,如果以户籍人口统计(可以叫“城市化率”)是41%,而发达国家城市化率大多都在80%以上,最低也有70%。

一般城市化越发达的国家,服务业占比越高,发达国家第三产业占GDP比重70%-80%,中国2018年为52.2%,还有20个百分点空间,就业人口的分布差异也与之类似。经济密度指标(城市化率/工业化率)在发达国家一般在4以上(德国、日本情况不同),我国只有1.4,仅略高于印度(2015年数据),即使对比头部都市,纽约、东京、新加坡的经济密度分别为19、14、9,而北上广深只有2-3,差距明显。

表5:六国三大产业占比及就业人口占比 单位:%

12月25日,中共中央办公厅、国务院办公厅印发了《关于促进劳动力和人才社会性流动体制机制改革的意见》,全面取消城区常住人口300万以下的城市落户限制,全面放宽城区常住人口300万至500万的大城市落户条件。可以预计未来城市会有更大的发展,特别是是一线城市以外的城市会加速扩容,会有更大的发展空间,更多的流动人口在城市定居下来,获得和原有城市居民一样的身份和福利待遇。

如果以西方发达国家平均70%的城市化率,则还有有近30个百分点的提高空间,将有4亿人口进入城市定居同时获得居民身份。城市扩容,城市居民数量大幅度增加,会给现在的城市带来很大的变化,经济活动也会有很大的不同,这是可以挖掘的重要内容。教育、医疗、快递、物业等服务业有更大的增长空间,快速发展阶段会持续更长时间,铺就长长的新跑道,孕育更多的投资机会。

4.伟大的投资时代

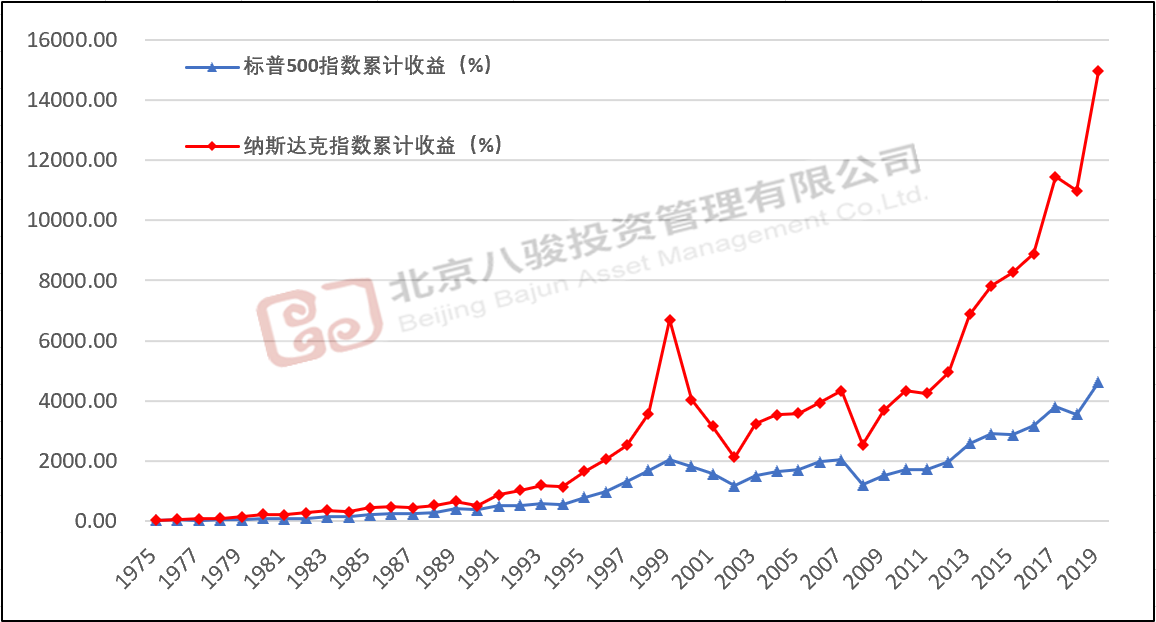

美国股市自七十年代中期至今持续长达40多年波澜壮阔的牛市,1975-2019年这45年间标普500指数和纳斯达克指数分别上涨46倍和近150倍,且只有2008年金融危机及2000-2002三年互联网泡沫时期出现明显下跌。牛市也可以划分为两个阶段,第一阶段从1975年到1999年历时25年,期间只有77、81和90三个年份微跌;最近这轮牛市从危机之后的2009年开始,这一轮激情澎湃的牛市还在继续,到今天已经持续11年。

纳斯达克指数及标普500指数(1975-2019)

八骏成长30指数&沪深300指数(2014.9-2019.12)

看遍国外资本市场的精彩,中国的投资者总在期待A股也走出持续的牛市,其实牛市早已开始。这一轮牛市从2014年已经展开,2017、2019年就是其中精彩的乐章。八骏成长30指数自2014年9月1日开始运营,迄今5年多累计收益超过4倍,指数及样本股定期在八骏投资微信公众号(bajunfund)与各位分享。

新世纪已经过去两个十年,第一个十年A股演绎迄今为止最为猛烈的2006-2007年牛市,上证指数上涨140%,大涨的年份还有2000和2009年共4个年份;第二个十年指数整体呈现区间震荡,沪深300指数仅上涨14.6%,上证还下跌了7%,但是期间个股精彩纷呈,一批优秀公司快速成长,股价实现数十倍增长。未来十年,如果看指数,A股也许难得一见你心目中的牛市,但是一定会有新的十倍股出现,今天的优秀公司也一定会百尺竿头更进一步。

近几年市场开放力度加大,外资进入A股规模可观,国内机构投资者日益壮大;2019年注册制已经在科创板付诸实践,新证券法也在年尾修订通过,2020年让我们迎接伟大而有序的投资时代。远见未来才能捕捉成长,谋篇布局,跨越山海,从容不迫。

版权及免责法律声明

北京八骏投资管理有限公司成立于2012年,始终秉持"远见导航,成长为伴"之投资理念,执着研究,为客户提供专业的资产管理服务,让您的资产持续稳健增长。博学思远,创新成长。八骏投资公众微信号:bajunfund。

010—85564316

010—85564316 bj@bajunfund.com

bj@bajunfund.com 北京市朝阳区青年路达美中心3号楼2203

北京市朝阳区青年路达美中心3号楼2203